Продаете квартиру, купленную в ипотеку? Вот как законно снизить НДФЛ в 2025 году

Вы продаете квартиру, которую купили в ипотеку, и на руках остался долг? Или просто хотите понять, сколько придется отдать в бюджет после сделки? Многие думают: «Чем больше остаток по кредиту - тем меньше налог». Это ошибочное представление. Налог считается не от остатка долга, а от того, сколько вы реально получили от покупателя. Но есть законные способы снизить или даже обнулить НДФЛ - и они работают даже если вы еще не выплатили ипотеку до конца.

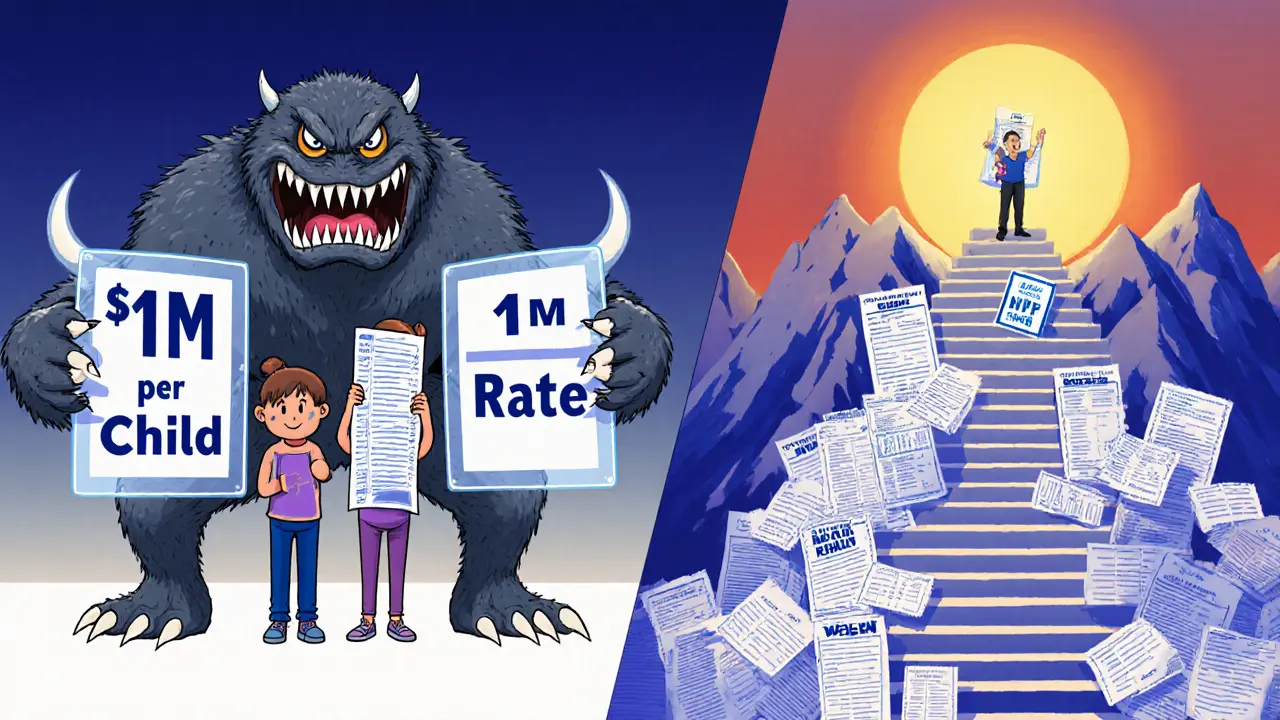

С 1 января 2025 года правила изменились. До этого налог на продажу недвижимости всегда считался по ставке 13%. Теперь - две ставки: 13% на доход до 2,4 млн рублей, и 15% на сумму сверх этого порога. Это значит, что если вы продали квартиру за 3,5 млн, то первые 2,4 млн облагаются по 13%, а оставшиеся 1,1 млн - уже по 15%. Без вычетов это выглядело бы как катастрофа. Но вычеты - ваш главный союзник.

Что не учитывается при расчете налога

Важно сразу отбросить миф: остаток ипотечного долга не снижает налоговую базу. Даже если вы продали квартиру за 2,8 млн, а по кредиту у вас осталось 1,5 млн, это не значит, что налог считается с 1,3 млн. Налог считается с того, что вы получили - 2,8 млн. Остаток долга - это ваша личная финансовая обязанность перед банком. Он никак не влияет на доход, который вы получили от покупателя.

То же самое касается процентов по ипотеке - они не вычитаются из цены продажи. Но они могут войти в состав ваших расходов на покупку квартиры, если вы выберете метод подтвержденных расходов. Об этом - дальше.

Два способа уменьшить налог: вычет или расходы

У вас есть два законных способа снизить налогооблагаемую базу. Выбирайте тот, который дает больше выгоды.

- Стандартный имущественный вычет - 1 млн рублей. Это просто фиксированная сумма, которую вы вычитаете из цены продажи. Просто, быстро, не требует документов. Подходит, если вы не собирали чеки или купили квартиру недорого.

- Подтвержденные расходы. Вы можете вычесть все деньги, которые реально потратили на покупку этой квартиры: первоначальный взнос, сумму основного долга, которую погасили до продажи, и даже проценты по кредиту. Важно - все это должно быть подтверждено документами: договор купли-продажи, платежки, выписки из банка, акты приема-передачи.

Когда выгоднее первый способ? Если вы купили квартиру за 1,2 млн, а продаете за 2,5 млн. С вычетом: (2,5 млн - 1 млн) × 13% = 195 тыс. рублей. С расходами: (2,5 млн - 1,2 млн) × 13% = 169 тыс. рублей. Разница - 26 тыс. рублей. Выгоднее расходы.

А если вы купили квартиру за 3,5 млн, а продаете за 4 млн? Тогда вычет в 1 млн не поможет - вы все равно получите прибыль 3 млн. А вот если вы погасили 2,8 млн кредита и внесли 0,7 млн первоначального взноса - итого 3,5 млн расходов - то ваша прибыль = 4 млн - 3,5 млн = 500 тыс. рублей. Налог: 500 тыс. × 13% = 65 тыс. рублей. А если бы вы использовали вычет - налог был бы (4 млн - 1 млн) × 13% = 390 тыс. рублей. Разница - 325 тыс. рублей. Это не опечатка - это экономия на порядок.

Какие документы нужны для подтвержденных расходов

Если вы решили использовать расходы, а не вычет - соберите все, что связано с покупкой. Без них ФНС откажет в вычете.

- Договор купли-продажи квартиры (с указанием цены)

- Выписка из банка о погашении основного долга (сумма, которую вы уже отдали банку)

- Выписка по процентам (если хотите включить их в расходы)

- Платежные поручения, чеки, квитанции - все, что подтверждает перевод денег

- Договор ипотеки с банком

- Акт приема-передачи квартиры

Важно: проценты по ипотеке можно включать только в расходы, если вы не использовали их для налогового вычета по ипотеке при покупке. То есть, если вы уже получали вычет на проценты при покупке квартиры - вы не можете снова их использовать при продаже. Это одно и то же право, которое можно использовать только один раз.

Пользователь с форума Дом.ру, продавший квартиру за 2,8 млн, купленную за 2,2 млн, с 1,5 млн кредита и 300 тыс. процентов, получил налог 0 рублей - потому что расходы (1,5 млн + 0,7 млн + 0,3 млн) превысили доход. Такое бывает. И это законно.

Минимальный срок владения - 3 или 5 лет?

Если вы владели квартирой меньше минимального срока - налог платить обязательно. Если больше - можно вообще не подавать декларацию.

- 3 года - если квартира получена по наследству, в дар от близкого родственника (супруг, родитель, ребенок, брат, сестра, дедушка, бабушка), или по приватизации.

- 5 лет - если купили, обменяли, получили по договору ренты или по другим основаниям.

Срок считается с даты регистрации права собственности в Росреестре. Дата договора или оплаты не важна. Если вы купили квартиру в 2022 году, а зарегистрировали право в 2023 - срок начинается с 2023 года.

Семьи с детьми - особые условия

Если у вас есть дети, и вы продаете квартиру, а одновременно покупаете новую - вы можете объединить вычеты. До 2025 года это было ограничено 2 млн рублей на семью. Теперь - до 4 млн рублей на одного родителя, если в семье есть дети до 18 лет. Это значит, что если вы продаете квартиру за 3,5 млн и покупаете новую за 4 млн, вы можете использовать вычет в 4 млн - и налог будет равен нулю, даже если прибыль есть.

Также на каждого ребенка действует дополнительный вычет до 1 млн рублей. То есть, если у вас трое детей, и вы продаете квартиру за 2,5 млн - вы можете вычесть 1 млн (на себя) + 3 млн (на детей) = 4 млн. Налог - 0 рублей. Это работает даже если вы не покупаете новую квартиру. Главное - подать декларацию и подтвердить статус родителя.

Когда выгоднее не продавать, а менять

Если вы хотите переехать в другую квартиру - рассмотрите обмен. Если вы продаете и покупаете в одном налоговом периоде, вы можете применить вычет на покупку и на продажу одновременно. Это особенно выгодно, если вы продаете квартиру с остатком долга и покупаете новую в ипотеку.

Например: продаете квартиру за 3 млн, покупаете новую за 4 млн. Вычет на продажу - 1 млн. Вычет на покупку - 2 млн. Итого: вычитаете 3 млн из дохода. Прибыль - 0. Налог - 0. При этом вы можете взять налоговый вычет на проценты по новой ипотеке. Это не просто экономия - это стратегия.

Что делать, если вы не сохранили документы

Если вы потеряли платежки, выписки или договоры - не паникуйте. Вы все равно можете использовать стандартный вычет в 1 млн рублей. Это лучше, чем ничего. Но вы потеряете возможность уменьшить налог на сумму, превышающую 1 млн.

По данным опроса Недвижимость.ру, 38% продавцов в 2025 году не смогли подтвердить расходы и были вынуждены использовать только 1 млн. В результате они заплатили на 15-20% больше, чем могли бы. Сберегайте документы с первого дня покупки. Храните их в облаке, на флешке, в папке. Даже если не планируете продавать - вдруг пригодится через 5 лет.

Когда налога вообще не будет

- Вы владели квартирой больше 3 или 5 лет (в зависимости от основания приобретения)

- Вы продаете квартиру за сумму, которая меньше или равна вашим расходам (например, купили за 3 млн, продали за 2,8 млн - убыток, налога нет)

- Вы используете вычет в 4 млн (с детьми) и ваш доход ниже этого порога

- Вы продаете квартиру, купленную в браке, и супруга оформляет вычет на себя - тогда вы можете не подавать декларацию

Особенно важно: если вы продаете квартиру с убытком - налога нет. Даже если вы купили за 5 млн, а продаете за 4,5 млн - вы не обязаны платить налог. И даже не обязаны подавать декларацию. Но лучше подать - с пометкой «Убыток». Это защитит вас от вопросов в будущем.

Сроки и подача декларации

Если налог есть - подавайте декларацию 3-НДФЛ. Срок - до 30 апреля 2026 года. Оплатить налог нужно до 15 июля 2026 года. Нарушение сроков - штраф 5% от суммы за каждый месяц, но не более 30% и не менее 1000 рублей.

Декларацию можно подать через личный кабинет на сайте ФНС, в МФЦ или лично в налоговой. Не забудьте приложить все документы, подтверждающие расходы или вычет.

Что будет в ближайшем будущем

В марте 2025 года депутат Яна Лантратова внесла законопроект, предлагающий увеличить стандартный вычет для ипотечных квартир до 2 млн рублей. Минфин отказался - сказал, что это ударит по бюджету. Но оговорил, что может рассмотреть для семей с детьми. То есть, если у вас двое детей - вы уже сейчас можете использовать вычет до 4 млн. Это и есть текущая льгота.

Аналитики РБК прогнозируют, что к 2027 году может появиться трехступенчатая шкала: 13% до 2,4 млн, 15% до 5 млн, и 20% сверх 10 млн. Это значит, что для дорогих квартир налог будет расти быстрее. Но и вычеты останутся - и они будут вашим главным инструментом для снижения нагрузки.

Что делать прямо сейчас

- Проверьте, сколько лет вы владеете квартирой - 3 или 5 лет? Если больше - налога не будет.

- Соберите все документы по покупке: договор, платежки, выписки из банка, договор ипотеки.

- Посчитайте: если вычесть все расходы - получится прибыль или убыток?

- Сравните: выгоднее ли стандартный вычет в 1 млн или ваши реальные расходы?

- Если есть дети - учитывайте вычет на каждого до 1 млн.

- Подайте декларацию до 30 апреля 2026 года - даже если налог 0 рублей.

Не откладывайте сбор документов. Банки не хранят выписки бесконечно. Через 5 лет их могут удалить. Если вы продадите квартиру через 3 года - у вас будет только 2 года на сбор бумаг. Потеряете - заплатите больше.

Dmitriy Lapin

15.11.2025Это просто супер-разбор! Я только что продал квартиру за 4,2 млн, купил за 3,8 млн - и думал, что налога не избежать. А оказалось - с расходами и процентами вышло убыточно. Налог - ноль. ФНС даже не спросила, почему я не заплатил. Главное - все чеки и выписки в порядке. Спасибо за конкретику!

Ольга Деденева

17.11.2025Ого 😱 Я даже не знала, что на детей можно вычитать по 1 млн! У меня трое - и я продам квартиру в июне. Сейчас бегу собирать свидетельства о рождении... 🙏

Валентин Тверской

18.11.2025Люди, вы вообще понимаете, насколько это важно? Я в 2022 году продал квартиру, купленную за 2,1 млн, за 2,3 млн - и использовал только стандартный вычет в 1 млн. Налог - 169 тыс. рублей. А если бы я собрал чеки - я бы вычел 1,9 млн основного долга + 320 тыс. процентов - и получил убыток. То есть - ноль налогов. Я потерял 169 тысяч просто потому, что не знал. Не повторяйте мою ошибку. Даже если кажется, что документы не нужны - сохраняйте всё. Даже квитанции за уборку в новостройке. Да, я не шучу - в одном случае суд признал их частью расходов на приобретение. Не верите? Идите в ФНС, попросите разъяснение по п. 4 ст. 220 НК РФ. Они обязаны объяснить. И не слушайте тех, кто говорит «и так сойдёт». Это не про сойдёт - это про твои деньги. Ты же не будешь бросать 100 тысяч на улицу просто потому, что лень собрать бумаги? Точно. Так и тут. Документы - это не бюрократия. Это твой щит.

Oleg Kuibar

19.11.2025У нас в Украине всё по-другому, но идея понятна. У нас вычет на покупку - 500 тыс. гривен, а продажа - всегда с налогом. Но ваш подход с расходами - это гениально. Даже если у вас долг, главное - сколько реально потратили. Спасибо, что объяснили так, что даже я, украинец, понял. Пусть у вас всё получится!

Nadya Gabriella

19.11.2025А если я купила квартиру в браке, а продать хочу одна - вычет на супруга не подойдёт? Я просто боюсь, что ФНС откажет.

Валерий Миронов

21.11.2025Надя, если квартира была в совместной собственности - вы можете оформить вычет на себя, даже если супруг не участвует в продаже. Главное - чтобы он не использовал вычет на покупку новой в этом же периоде. ФНС не требует, чтобы оба супруга были продавцами. Главное - чтобы в договоре было указано, что вы - единственный продавец. И в декларации - укажите, что вы используете вычет на основании п. 1 ст. 220 НК РФ. Это работает. Я так делал - и всё прошло без вопросов. Не бойтесь - вы не нарушаете закон, вы просто используете его правильно.

RUSLAN ABAEV

23.11.2025Когда я впервые прочитал про вычет на детей до 4 млн - я подумал: «Это же фейк». Потом пошёл в ФНС - и мне показали письмо Минфина от 2024 года № 03-04-05/11234. Там чётко написано: «При наличии несовершеннолетних детей родитель имеет право на имущественный вычет в размере до 4 млн рублей на одного родителя». Это не миф. Это закон. И если у вас двое детей - вы можете использовать 4 млн на себя, а второй родитель - тоже 4 млн на себя. То есть, семья с двумя детьми может получить вычет до 8 млн! Главное - чтобы оба родителя подавали декларации отдельно. И не забывайте - это не про покупку новой квартиры. Это про продажу старой. Даже если вы просто сдаёте квартиру и живёте у родителей - вы всё равно можете использовать этот вычет. Это не льгота. Это компенсация. Потому что дети - это расходы. А государство должно их учитывать. Не просто так в Конституции написано: «Родительские права - основа семьи».

Василий Безека

23.11.2025Интересно, что все говорят про вычеты, но никто не упоминает, что убыток от продажи - это не просто «нулевой налог», а потенциальный источник будущих вычетов. Если вы продали квартиру за 3 млн, а купили за 4,2 млн - вы получили убыток 1,2 млн. Этот убыток можно перенести на следующие три года. То есть, если в 2026 году вы купите новую квартиру за 5 млн - вы можете вычесть из неё не только 2 млн (стандартный вычет на покупку), но и 1,2 млн убытка с прошлой продажи. Итого - вычитаете 3,2 млн. Налог - ноль. Это как налоговый кредит. Но только если вы подали декларацию с пометкой «убыток». Если не подали - всё пропало. Поэтому, даже если налога нет - подавайте декларацию. Это не бюрократия. Это стратегия. И да, я сам использовал этот трюк. В 2023 году продал с убытком - в 2025 купил новую - и налога не платил. Ни копейки.